Durant el mes de novembre s’ha de presentar el model 232 “Declaración informativa de operaciones vinculadas y de operaciones y situaciones relacionadas con países o territorios considerados paraísos fiscales” en relació a les operacions efectuades durant l’exercici anterior, totes aquelles entitats amb data de tancament del 31 de desembre, i que tinguin operacions i superin els límits que es comenten a continuació.

Què són operacions vinculades que composen el model 232?

Les realitzades entre les següents persones:

- Una entitat i els seus socis amb una participació igual o superior al 25%.

- Una entitat i consellers o administradors.

- Una entitat i els cònjuges o persones amb relació de parentesc fins a tercer grau (pares, fills, nets, avis, germans, tiets, cunyats i nebots) de socis, conselles o administradors.

- Dos entitats d’un mateix grup.

- Una entitat i els consellers o administradors d’una altra entitat del mateix grup.

- Una entitat i una altra participada indirectament en el 25% del capital social

- Dos entitats en les quals els mateixos socis, cònjuges o persones amb relació de parentesc fins a tercer grau (pares, fills, nets, avis, germans, tiets, cunyats i nebots), participin directa o indirectament en al menys el 25% del capital social.

- Una entitat resident a territori espanyol i els seus establiments permanents a l’estranger.

Quines operacions s’han de declarar?

- Aquelles operacions realitzades durant l’exercici amb la mateixa persona o entitat vinculada que superi els 250.000 euros.

- Aquelles operacions que no superant els 250.000 euros, superin els 100.000 euros, si es tracte de:

- Operacions realitzades amb persones físiques que tributin en estimació objectiva (mòduls) sempre que aquestes, els seus cònjuges, ascendents o descendents, de forma individual o conjunta, tinguin un percentatge superior al 25 del capital social.

- Operacions de transmissió de negocis.

- Operacions de transmissió de valors.

- Operacions de transmissió d’immobles.

- Operacions sobre actius intangibles (canons, patents, drets de traspàs, aplicacions informàtiques).

- Independentment de l’import de la contraprestació, s’han de declarar aquelles operacions vinculades que superin el 50% de la xifra de negoci de l’entitat.

- No s’han de declarar les operacions d’ampliació de capital, dividends o préstecs entre els socis i la societat. En tot cas, l’import dels interessos del préstec si supera els límits quantitatius anteriors.

Qui ha de presentar la declaració?

Els subjectes passius de l’impost sobre societats, sempre que hagin realitzat operacions amb persones vinculades i superin els límits anteriors.

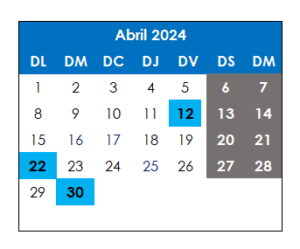

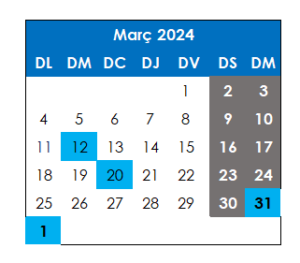

Quan s’ha de presentar aquesta declaració informativa?

Com a regla general, s’ha de presentar la declaració, el mes següent després de 10 mesos de la data de tancament. Si la data de tancament és el 31 de desembre, la declaració s’ha de presentar el mes de novembre de l’any següent.

Per últim recordar la obligació de documentació específica d’aquestes operacions, que haurà d’estar a disposició de la AEAT en cas de que ho sol·liciti.

Què haig de fer ara per saber més sobre aquest tema?

- Si tens més dubtes i vols estar tranquil posa’t en contacte de manera gratuïta amb nosaltres i estarem encantats d’assessorar-te.

- Si vols seguir-te informant sobre aquest tema i molts més pots consultar de forma gratuïta el nostre blog i videoblog d’actualitat on trobaràs referències sobre aquest tema i molts més.

- Si vols conèixer els membres del nostre equip aquí ens tens.

- Si t’ha agradat aquest article el pots compartir a LinkedIn, Facebook o Twitter, segur que tens coneguts que els agradarà com a tu.